Бухгалтерский баланс отражает состав имущества и обязательств организации на дату его формирования. Как правило, баланс составляют по окончании отчетного периода (квартал, год). В активе отражается имущество, то есть активы предприятия, а в пассиве – собственный капитал и обязательства. Итоги баланса равны, поэтому анализируя данные с помощью расчета различных показателей можно определить: – структуру и динамику отдельных показателей; – дать оценку платежеспособности и финансовой устойчивости; – провести анализ ликвидности баланса.

Формирование показателей для анализа бухгалтерского баланса организации

Баланс является основным отчетным документом любой организации. Состав его показателей может быть разным у различных компаний, но в основе анализа лежат общие принципы и методики.

ВНИМАНИЕ! C 2022 года бухгалтерская отчетность сдается исключительно в электронном виде. Бумажный бланк больше не примут. Подробнее об изменениях правил представления бух.отчетности читайте здесь. Также напомним, в 2022 году формы отчетности обновлены.

Анализ бухгалтерского баланса имеет практическое значение, если он основан на достоверной информации. Чтобы избежать ее искажений (случайных или намеренных), на предприятии должна работать система внутреннего контроля (ст. 19 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). А для внешнего подтверждения достоверности баланса используется аудиторская проверка (п. 3 закона «Об аудиторской деятельности» от 30.12.2008 № 307-ФЗ). В отдельных случаях это обязательно (ст. 5 закона № 307-ФЗ). Перечень компаний, подпадающих под обязательный аудит отчетности, можно найти на сайте Минфина России.

Все обязательные бухгалтерские отчеты должны соответствовать предъявляемым к ним требованиям: сопоставимости, непротиворечивости и др.

Посмотрите образец заполнения баланса, который подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в материал. Это бесплатно.

Подробнее о том, каким требованиям должен соответствовать баланс, см. в материале «Каким требованиям должна удовлетворять бухотчетность».

Рассмотрим, из каких основных этапов состоит анализ бухгалтерского баланса.

Анализ бухгалтерского баланса на примере: предварительный этап

Рассмотрим пример анализа бухгалтерского баланса предприятия. Баланс ООО «Секунда» на 31.12.2020 имеет следующий вид:

| Наименование показателя | Код | На 31.12.2020 | На 31.12.2019 | На 31.12.2018 |

| АКТИВ | ||||

| Основные средства | 1150 | 320 | 250 | 200 |

| Запасы | 1210 | 205 | 160 | 115 |

| Дебиторская задолженность | 1230 | 170 | 190 | 160 |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 50 | 50 | — |

| Денежные средства и денежные эквиваленты | 1250 | 120 | 210 | 25 |

| БАЛАНС | 1600 | 865 | 860 | 500 |

| ПАССИВ | ||||

| Уставный капитал | 1310 | 10 | 10 | 10 |

| Нераспределенная прибыль | 1370 | 385 | 210 | 85 |

| Кредиторская задолженность | 1520 | 470 | 640 | 405 |

| БАЛАНС | 1700 | 865 | 860 | 500 |

Первое прочтение этого отчета можно назвать ознакомительным: по цифрам баланса оценивается общая структура имущества и обязательств, наличие привлеченных средств и др.

В данном случае мы имеем дело с развивающейся компанией: ежегодный рост валюты баланса, появление в структуре активов финансовых вложений, увеличение стоимости ОС (что может свидетельствовать о намерениях компании вкладывать средства в развитие своего производственного потенциала), неуклонное снижение долгов — и всё это без привлечения долгосрочных заемных средств.

Предварительные выводы сделаны — можно приступать к более детальному анализу. Для этого проведем горизонтальный и вертикальный анализ бухгалтерского баланса.

Анализ полученных значений

Баланс отображает состояние баланс отвечает ряду требований:

- Валюта баланса в завершение рассматриваемого периода повышается относительно начала периода.

- Темп роста валюты превышает темп роста инфляции, но составляет меньше темпа роста выручки.

- Темп повышения оборотных активов выше относительно темпов роста внеоборотных значений и краткосрочных долгов.

- Объем долгосрочных заемных средств больше значений по внеоборотным активам.

- Размер собственного капитала составляет не меньше 50%.

- Все параметры (темп, объем) дебиторских и кредиторских долгов приблизительно одинаковые.

- Нет непокрытых убытков или они крайне малы.

ВАЖНО! При анализе нужно обращать внимание на новые тенденции в методах ведения учета, изменение учетной политики.

Горизонтальный анализ бухгалтерского баланса

При помощи горизонтального анализа сравним показатели бухгалтерского баланса по отчетным датам (для упрощения примера используем данные на начало и конец отчетного периода):

| Статья баланса | На 31.12.2020 | На 31.12.2019 | Отклонение (+/–) | |

| сумма | % | |||

| Динамика имущества | ||||

| В том числе: внеоборотные (ОС) | 320 | 250 | +70 | +28,00 |

| оборотные | 545 | 610 | –65 | –10,65 |

| Запасы | 205 | 160 | +45 | +28,13 |

| Дебиторская задолженность | 170 | 190 | -20 | –10,53 |

| Финансовые вложения (за исключением денежных эквивалентов) | 50 | 50 | – | – |

| Денежные средства и денежные эквиваленты | 120 | 210 | -90 | –42,86 |

| Динамика капитала | ||||

| В том числе: собственный капитал | 395 | 220 | +175 | +79,55 |

| Уставный капитал | 10 | 10 | – | – |

| Нераспределенная прибыль | 385 | 210 | +175 | 83,33 |

| заемный капитал | 470 | 640 | –170 | –26,56 |

| Источники средств в расчетах (кредиторская задолженность) | 470 | 640 | –170 | –26,56 |

Горизонтальный анализ бухгалтерского баланса показал следующее: за отчетный период внеоборотные активы выросли на 28%, что может свидетельствовать о расширении деятельности и росте экономического потенциала компании. При этом снизились оборотные средства (на 10,65%) — в основном за счет снижения остатков денежных средств (на 42,86%). Произошел рост оборотных средств в запасах на 28,13%, что свидетельствует о снижении ликвидности и может повлиять на платежеспособность компании. Наличие в составе оборотных средств краткосрочных финансовых вложений говорит о желании вкладывать средства с целью получения дополнительной прибыли. Рост валюты баланса также необходимо сопоставлять с темпами инфляции и роста выручки.

Если у вас есть доступ к «КонсультантПлюс», узнайте, как оценить платежеспособность контрагента на основании бухгалтерского баланса. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Что показывает доля оборотных средств в активах и как рассчитывается

Доля оборотных средств (ДО) в активах фирмы вычисляется по формуле:

ДО = ОС / А,

где:

ОС — суммарная величина оборотных средств фирмы по состоянию на определенную дату;

А — стоимость всех активов по состоянию на эту же дату.

Для того чтобы исчислить первый показатель, нужно сложить показатели по следующим строкам бухгалтерского баланса организации:

- 1240 (финвложения);

- 1250 (денежные средства предприятия, а также их эквиваленты);

- 1230 (дебиторская задолженность);

- 1210 (запасы предприятия);

- 1220 (НДС по приобретенным ценностям);

- 1260 (прочие активы, классифицированные как оборотные).

Учетной политикой фирмы может быть предусмотрено исключение из состава оборотных активов долгосрочной (со сроком погашения более 12 месяцев), а также низколиквидной (с перспективами невыплаты) дебиторской задолженности.

С одной стороны, включение данных видов дебиторки в оборотные активы баланса с точки зрения финансового права может рассматриваться как вполне естественное решение. С другой стороны, на уровне рекомендаций российских регуляторов (в частности, приведенных в письме Минфина РФ от 24.01.2011 № 07-02-18/01), а также норм МФСО (закрепленных, в частности, в п. 60 стандарта IAS 1) можно обнаружить формулировки, по которым низколиквидная и долгосрочная дебиторка может классифицироваться как внеоборотный актив. В этом случае ее сумма не будет включена в рассматриваемую формулу.

Второй показатель формулы соответствует значению, отраженному в строке 1600 бухгалтерского баланса.

Определение структуры статей (вертикальный анализ) и удельного веса показателей

С помощью этого вида анализа бухгалтерского баланса исследуем структуру показателей в динамике:

| Статья баланса | На 31.12.2020 | На 31.12.2019 | Сдвиги в структуре, % | ||

| сумма | % к итогу | сумма | % к итогу | ||

| Структура имущества | |||||

| В том числе: внеоборотные активы (ОС) | 320 | 36,99 | 250 | 29,07 | +7,92 |

| оборотные активы | 545 | 63,01 | 610 | 70,93 | –7,92 |

| Запасы | 205 | 37,61 | 160 | 26,23 | +11,38 |

| Дебиторская задолженность | 170 | 31,20 | 190 | 31,15 | +0,05 |

| Финансовые вложения (за исключением денежных эквивалентов) | 50 | 9,17 | 50 | 9,17 | – |

| Денежные средства и денежные эквиваленты | 120 | 22,02 | 210 | 34,43 | -12,41 |

| Структура капитала | |||||

| В том числе: собственный капитал | 395 | 45,66 | 220 | 25,58 | +2,02 |

| заемный капитал | 470 | 54,36 | 640 | 74,42 | – |

Вертикальный анализ бухгалтерского баланса показал, что в отчетном периоде значительных изменений в общей структуре имущества и капитала не происходило.

Рост внеоборотных активов составил 7,92%. В структуре оборотных активов небольшие структурные сдвиги наблюдаются по строкам «Денежные средства и денежные эквиваленты» (12,41%) и запасы (11,38%). Увеличение оборотных средств в запасах снижает их оборачиваемость, что может негативно отразиться на текущей ликвидности. Удельный вес собственного капитала в валюте баланса составил на конец периода 45,66% — в основном за счет доли нераспределенной прибыли в составе собственного капитала (97,47%). Непокрытые убытки в балансе отсутствуют.

Компания обходится без долгосрочных кредитов и займов, то есть объем и структура собственного капитала позволяют организовать производственный процесс и развиваться без внешних заимствований.

Платежеспособность и финансовая устойчивость предприятия

Платежеспособность предприятия по данным баланса рассчитывается путем определения размера собственного оборотного капитала. Такой показатель также называют чистыми текущими активами. Данный показатель определяется как разность между оборотными активами и краткосрочными обязательствами. То есть разность строк баланса:

А ч т = 1200 – 1500 А_{чт} =1200–1500 Ачт=1200–1500

Таким образом, компания располагает собственным оборотным капиталом до тех пор, пока оборотные активы превышают краткосрочные обязательства, и размер превышения характеризует платежеспособность предприятия.

Финансовая устойчивость предприятия определяется путем построения трехфакторной модели:

М = ( ∆ С О С ; ∆ С Д И ; ∆ О И З ) М = (∆СОС; ∆СДИ; ∆ОИЗ) М=(∆СОС;∆СДИ;∆ОИЗ)

В таблице 1 представлен расчет показателей данной модели.

Таблица 1 – Показатели для определения типа финансовой устойчивости

| Показатели | Формула расчета | Нормативное ограничение |

| ΔСОС | (с.1300 — с.1100) – с.1210 | ΔСОС ≥ 0, М=1 ΔСОС < 0, М=0 |

| ΔСДИ | (с. 1300 — с. 1100 + с. 1400) – с. 1210 | ΔСДИ ≥ 0,М=1 ΔСДИ < 0, М=0 |

| ΔОИЗ | (с.1300 — с.1100 + с. 1400 +с. 1500) – с.1210 | ΔОИЗ ≥ 0, М=1 ΔОИЗ < 0, М=0 |

Полученные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехфакторную модель (М):

М = ( ∆ С О С ; ∆ С Д И ; ∆ О И З ) М = (∆СОС; ∆СДИ; ∆ОИЗ) М=(∆СОС;∆СДИ;∆ОИЗ)

По данной модели можно определить тип финансовой устойчивости, которые представлены в таблице 2.

Таблица 2 – Типы финансовой устойчивости

| Тип финансовой устойчивости | Трехмерная модель |

| 1. Абсолютная финансовая устойчивость | М = (1,1,1) |

| 2. Нормальная финансовая устойчивость | М = (0,1,1) |

| 3. Неустойчивое финансовое состояние | М = (0,0,1) |

| 4. Кризисное (критическое) финансовое состояние | М = (0,0,0) |

Анализ бухгалтерского баланса с помощью финансовых коэффициентов

С помощью вычисления специальных коэффициентов проводится дальнейший анализ бухгалтерского баланса:

Анализ платежеспособности

| Коэффициент | Расчет | Рекомендуемый диапазон | |

| Формула | Сумма | ||

| Коэффициент финансовой зависимости. Подробнее о коэффициенте читайте в статье «Коэффициент финансовой зависимости (формула по балансу)» | Валюта баланса / собственный капитал | 865 / 395 = 2,2 | ≤2,0 |

| Коэффициент финансовой независимости. Подробнее о коэффициенте читайте в статье «Коэффициент финансовой независимости (формула)» | Собственный капитал / валюта баланса | 395 / 865 = 0,46 | ≥0,5 |

| Коэффициент общей платежеспособности | Валюта баланса / заемный капитал | 865 / 470 = 1,84 | ≥1,0 |

| Коэффициент задолженности | Заемный капитал / собственный капитал | 470 / 395 = 1,19 | ≤1,0 |

Анализ ликвидности

| Коэффициент | Расчет | Рекомендуемый диапазон | |

| Формула | Сумма | ||

| Коэффициент мгновенной ликвидности | (ДС и ДЭ)*/ КО*** | 120 / 470 = 0,26 | >0,8 |

| Коэффициент абсолютной ликвидности | (ДС и ДЭ + КФВ**) / КО | (120+50) / 470 = 0,36 | >0,2 |

| Коэффициент быстрой ликвидности | (ДС и ДЭ + КФВ + ДЗ) / КО | (120 + 50 + 170) / 470 = 0,72 | ≥1,0 |

| Коэффициент средней ликвидности | (ДС и ДЭ+ КФВ + ДЗ + Запасы) / КО | (120 + 50 + 170 + 205) / 470 = 1,16 | >2,0 |

| Коэффициент промежуточной ликвидности | (ДС и ДЭ + КФВ + ДЗ + Запасы + НДС) / КО | (120 + 50 + 170 + 205) / 470 = 1,16 | ≥1,0 |

| Коэффициент текущей ликвидности | Оборотные активы / КО | 545 / 470 = 1,16 | 1,5–2,0 |

* (ДС и ДЭ) — денежные средства и денежные эквиваленты.

** КФВ — краткосрочные фин. вложения.

*** КО — краткосрочные обязательства.

Подробнее о коэффициентах ликвидности читайте в статье «Расчет коэффициента ликвидности (формула по балансу)».

Анализ бухгалтерского баланса с помощью финансовых коэффициентов показал: показатели платежеспособности близки к рекомендуемым. Однако коэффициенты мгновенной, быстрой и текущей ликвидности показывают недостаточность оборотных средств для погашения краткосрочных обязательств на отчетную дату.

Кроме того, необходимо произвести расчет коэффициентов финансовой устойчивости (автономии, маневренности и др.).

Сделать это вам помогут наши статьи:

- «Что показывает коэффициент автономии — формула по балансу?»;

- «Коэффициент маневренности (формула по балансу)» и другие материалы рубрики «Анализ хозяйственной деятельности (АХД)».

Ответы на часто задаваемые вопросы

Что такое оценка статей бухгалтерского баланса и для чего она нужна?

Оценка статей бухгалтерского баланса — это способы денежного измерения величины активов, обязательств, доходов и расходов в бухгалтерском балансе.

Составление бухгалтерского баланса подчиняется ряду определённых требований и правил. В их число входит способ оценки той суммы, которая попадёт в конкретную строку баланса, независимо от того, расположена она в его активе или пассиве.

Правильно сформировать все суммы по строкам баланса помогает знание правил и методов оценки статей бухгалтерского баланса. Это основа, без которой невозможно получить правильно составленную отчётность. Эти правила помогают сделать отчётность более достоверной, а также избежать штрафов за её искажение.

Трендовый, факторный и сравнительный анализ

В дополнение к указанным выше этапам анализа баланса можно провести трендовый, факторный и сравнительный виды анализа. Они позволят дополнить и расширить объем аналитических данных для принятия необходимых экономических решений.

Благодаря трендовому анализу можно сформировать мнение об основной тенденции изменений тех или иных показателей (прогнозный анализ).

Например, совместное исследование динамики краткосрочной задолженности и денежных средств:

| Показатель баланса | На 31.12.2018 | На 31.12.2019 | На 31.12.2020 |

| Кредиторская задолженность | 405 | 640 | 470 |

| Денежные средства и денежные эквиваленты | 25 | 210 | 120 |

Из приведенных цифр следует, что по отчетным датам характер изменений величины краткосрочных долгов соответствует изменению объема денежных средств, однако свободных денег компании недостаточно для погашения этих долгов.

С помощью факторного анализа определяют характер влияния основных факторов на изменение значения исследуемого показателя. Он проводится по определенной методике анализа бухгалтерского баланса.

Для проведения сравнительного анализа нужна дополнительная информация — данных баланса одной компании недостаточно. Это связано с тем, что при проведении такого вида анализа сопоставляются показатели баланса разных компаний с целью определения их рейтинга.

Специфика анализа баланса отдельных компаний на примере баланса банка (формы 1)

Банки, хотя и относятся к коммерческим компаниям и созданы для извлечения прибыли, обладают специфическими особенностями. Они подчиняются специальным нормам законодательства, ведут особый план счетов и выстраивают иную методологию учетных процессов.

Вместе с тем основные подходы к анализу баланса банка во многом схожи с анализом баланса обычной коммерческой компании. Для банковского баланса также актуальными остаются основные этапы анализа:

- предварительный (чтение баланса, структурирование его статей и т. д.),

- аналитический (описание расчетных показателей структуры, динамики, взаимосвязи показателей баланса);

- заключительный (оценка результатов анализа).

В процессе анализа баланса банка также рассчитываются специальные коэффициенты, но виды их отличаются от рассмотренных ранее:

- коэффициент надежности банка (коэффициент достаточности капитала),

- коэффициент доходности активов (показывает эффективность использования активов и качества по их доходности),

- коэффициент загрузки заемных средств (межбанковские кредиты) и др.

О том, как банки анализируют кредитоспособность своих клиентов, читайте в материале «Методы оценки кредитоспособности клиентов коммерческого банка».

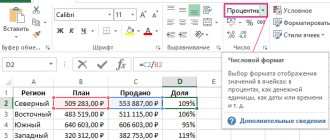

Онлайн-программа для облегчения процесса анализа

Современные средства обработки информации позволяют значительно упростить процесс комплексного анализа бухгалтерского баланса. Расчеты проводятся как с применением стандартных компьютерных программ (например, с помощью Excel, где можно проводить расчеты, составлять таблицы и диаграммы), так и при помощи специализированных программ, позволяющих проводить финансовый анализ онлайн — через интернет.

Применение специализированных программных средств экономит не только время, но и значительно расширяет виды анализа. Они позволяют проводить анализ рыночной устойчивости, деловой активности, балльную оценку финансовой устойчивости и т. д. Кроме того, разработчики специализированных программ предусматривают возможность адаптации и изменения программы в зависимости от целей и задач анализа с учетом специфики того или иного предприятия.

Выводы

Бухгалтерский баланс отражает имущество компании и источники его формирования.

В результате анализа бухгалтерского баланса выявляют динамику активов и пассивов и устанавливают её причины. При этом итог баланса за год может увеличиваться или уменьшаться.

Сдавайте бухгалтерскую и любую другую отчётность в сервисе «Астрал Отчёт 5.0». Нашим пользователям всегда доступны актуальные версии всех типов отчётов и деклараций. А список дел на главной странице напомнит о сроках сдачи отчётности и покажет неотвеченный запрос из ФНС.

Итоги

Анализ показателей бухгалтерского баланса — объемный и многоэтапный процесс. Его результаты позволяют выявить потенциальные риски, выработать финансовую политику предприятия и способствовать эффективным управленческим решениям. Процесс анализа может быть облегчен с помощью применения специализированных программ.

Источники:

- Федеральный закон от 06.12.2011 № 402-ФЗ

- Федеральный закон от 30.12.2008 № 307-ФЗ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что такое вес в статистике?

Статистический вес, в квантовой механике и квантовой статистике — число различных квантовых состояний с данной энергией, то есть кратность состояния. Если энергия принимает непрерывный ряд значений, под Статистический вес понимают число состояний в данном интервале энергий.

Интересные материалы:

Кто автор фразы кота Леопольда? Кто автор книг о Незнайке? Кто автор песни Подорожник трава? Кто автор программы голос? Кто автор произведения мальчики? Кто автор произведения на дне? Кто автор рассказа козетта? Кто автор Сикстинская мадонна? Кто автор сказки про Винни Пуха? Кто автор сказки Синяя птица?